-

Serviços

- Áreas de Prática

-

Setores

- Agribusiness

- Banca e Instituições Financeiras

- Desporto

- Distribuição e Retalho

- Economia Social

- Energia e Recursos Naturais

- Governo e Setor Público

- Imobiliário e Construção

- Infraestruturas

- Mobilidade, Transportes e Logística

- Produção Industrial

- Saúde, Ciências da Vida e Farmacêutico

- Seguros e Fundos de Pensões

- Turismo e Lazer

- Desks

- Buzz Legal

-

Pessoas

-

As nossas pessoas

Meticulosos com o que é. Inconformistas com o que pode vir a ser.

Conheça a equipa

-

-

Conhecimento

-

Subscrever newsletterMantenha-se Informado

Subscreva a newsletter PLMJ para receber informação, alertas e novidades sobre as suas áreas e setores de interesse.

-

-

Sobre nós

-

Candidate-seInvestimos em talento

Procuramos pessoas que vão mais longe, que enfrentam o futuro com confiança.

-

- ESG

-

Serviços

- Áreas de Prática

-

Setores

- Agribusiness

- Banca e Instituições Financeiras

- Desporto

- Distribuição e Retalho

- Economia Social

- Energia e Recursos Naturais

- Governo e Setor Público

- Imobiliário e Construção

- Infraestruturas

- Mobilidade, Transportes e Logística

- Produção Industrial

- Saúde, Ciências da Vida e Farmacêutico

- Seguros e Fundos de Pensões

- Turismo e Lazer

- Desks

- Buzz Legal

-

Pessoas

-

As nossas pessoas

Meticulosos com o que é. Inconformistas com o que pode vir a ser.

Conheça a equipa

-

-

Conhecimento

-

Subscrever newsletterMantenha-se Informado

Subscreva a newsletter PLMJ para receber informação, alertas e novidades sobre as suas áreas e setores de interesse.

-

-

Sobre nós

-

Candidate-seInvestimos em talento

Procuramos pessoas que vão mais longe, que enfrentam o futuro com confiança.

-

- ESG

Nota Informativa

Aprovação de pacote de medidas fiscais para dinamização do mercado de capitais

14/06/2024Foi aprovado um pacote de medidas fiscais para a dinamização do mercado de capitais.

No dia 12 de junho, foi aprovado no Parlamento um pacote de medidas fiscais para a dinamização do mercado de capitais, com várias alterações relevantes na tributação dos investidores e das empresas, designadamente para a dinamização da oferta e da procura de financiamento e investimento através do mercado de capitais, com vista a proporcionar às empresas as condições adequadas para obter capital ou financiamento para efetuar investigação, desenvolver novos produtos ou competências que aumentem a produtividade, bem como expandir as suas vendas nacional e internacionalmente. No âmbito deste pacote legislativo, destacam-se as seguintes medidas:

Incentivos à detenção de médio e longo prazo de instrumentos financeiros

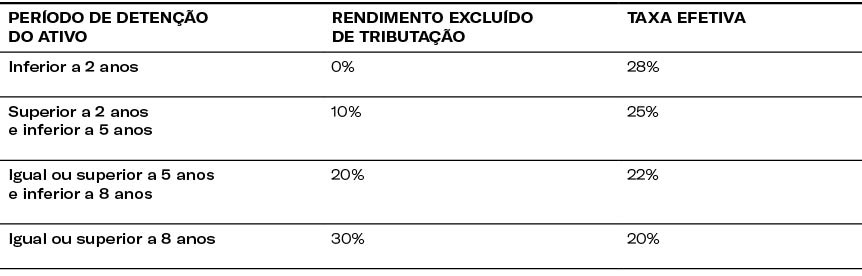

- Como incentivo à sua detenção de médio e longo-prazo, as mais-valias realizadas com valores mobiliários admitidos à negociação ou a partes de organismos de investimento coletivo (‘OIC’) abertos, sob a forma contratual ou societária, passam a estar parcialmente excluídas de tributação em IRS até 30%, caso os ativos sejam mantidos por um período superior a 2 anos, nos seguintes termos:

Regime fiscal especial para Produtos Individuais de Reforma Pan-Europeus

- Criação de um regime fiscal aplicável ao Produto Individual de Reforma Pan-Europeu (“Pan-European Personal Pension Product“, ou ‘PEPP’) para estímulo à poupança, alinhando-o com o regime fiscal de produtos de poupança-reforma:

1. Exclusão de tributação em IRS das mais-valias obtidas na transmissão onerosa de imóveis destinados a habitação própria e permanente do sujeito passivo ou do seu agregado familiar, quando o valor de realização (deduzido da amortização de eventual empréstimo contraído para a aquisição do imóvel e, se aplicável, do reinvestimento na aquisição da propriedade de outro imóvel, de terreno para construção de imóvel e ou respetiva construção, ou na ampliação ou melhoramento de outro imóvel exclusivamente com o mesmo destino, possa passar a ser utilizado para a aquisição de um PEPP.

2. Exclusão de tributação em Imposto do Selo de valores aplicados em PEPP.

3. Dedução à coleta do IRS, até 20%, dos valores aplicados em PEPP nos mesmos termos e condições atualmente aplicáveis aos valores aplicados em fundos de poupança-reforma, poupança-educação e poupança-reforma/educação (com um limite máximo de dedução de € 400, em função da idade do investidor).

Regime fiscal para sociedades de investimento mobiliário e organismos de investimento alternativo de créditos

- As sociedades de investimento mobiliário e os organismos de investimento alternativo de créditos passam a beneficiar do regime fiscal previsto para os fundos de capital de risco, sendo assim aplicável o seguinte enquadramento fiscal:

1. Isenção de IRC relativamente aos rendimentos obtidos por estas entidades;

2. Rendimentos respeitantes a unidades de participação ou ações, seja por distribuição ou resgate, estão sujeitos a retenção na fonte de IRS ou IRC à taxa de 10%. Porém, quando pagos a entidades não residentes sem estabelecimento estável em território português beneficiam duma isenção de IRC;

3. As mais-valias obtidas por entidades não-residentes sem estabelecimento estável e pessoas singulares não-residentes estão tipicamente isentas de tributação em Portugal. Quando as mais-valias sejam realizadas por pessoas singulares residentes em território português que obtenham os rendimentos fora do âmbito de uma atividade comercial, industrial ou agrícola e não optem pelo respetivo englobamento, será aplicável uma taxa de 10%.

Incentivos aos OIC que promovam arrendamento acessível

- Criação de um regime fiscal especial aplicável aos OIC imobiliários que que invistam na habitação enquadrada no Programa de Arrendamento Acessível, como forma de alargar os incentivos à oferta de habitação para arrendamento a preços reduzidos, para fomento da oferta habitacional:

1. Serão elegíveis os OIC que: (i) sejam constituídos ou sejam alterados os seus documentos constitutivos até 31 de dezembro de 2025; e (ii) cujos documentos constitutivos prevejam que o seu ativo deva ser constituído em 5% ou mais por direitos de propriedade ou outros direitos de conteúdo equivalente sobre imóveis destinados ao arrendamento ou subarrendamento habitacional ao abrigo de contratos enquadrados na promoção do arrendamento ou subarrendamento habitacional a preços acessíveis.

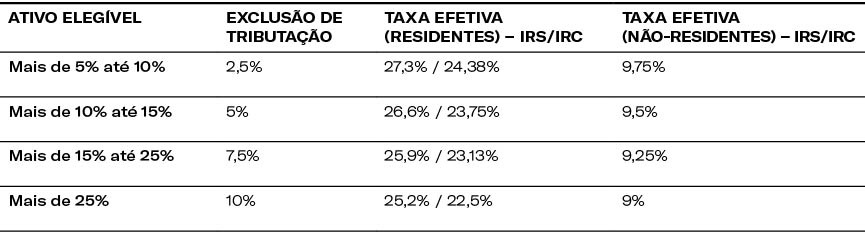

2. Verificando-se estes requisitos, os rendimentos auferidos por participantes ou acionistas beneficiam de uma exclusão parcial de tributação entre 2,5% e 10%, em função da percentagem de ativos elegíveis destinados ao arrendamento acessível:

- Aos OIC que se enquadrem no último escalão da tabela é ainda aplicável uma redução em 25% da taxa prevista na verba 29.2 da Tabela Geral do Imposto do Selo.

Incentivos à negociação em mercado regulamentado

- Os gastos relativos à primeira admissão à negociação em mercado regulamentado dos valores mobiliários representativos do capital de micro, pequenas ou médias empresas, ou empresas de pequena-média capitalização (Small Mid Cap) ou média capitalização (Mid Cap), bem como os relativos à oferta de valores mobiliários ao público realizada no mesmo período de tributação ou no período de tributação anterior a essa admissão à negociação, da qual resulte uma dispersão mínima de 20% do seu capital social, são majorados em 100% do respetivo montante para efeitos de determinação do seu lucro tributável.

- No caso de segundas admissões no mercado regulamentado é aplicado o mesmo regime, sem dispersão de capital social mínimo, sendo os gastos e perdas elegíveis majorados em valor correspondente a 50% do respetivo montante, para efeitos da determinação do lucro tributável.

- Majoração dos custos elegíveis em sede de IRC relacionados com admissão à negociação ou à obtenção de capital ou financiamento em mercado, para as empresas de pequena-média capitalização (Small Mid Cap) ou empresas de média capitalização (Mid Cap).

- Consideram-se gastos para este efeito as despesas associadas a taxas, comissões e outros encargos diretamente relacionados com a admissão à negociação, incluindo os correspondentes a atos preparatórios necessários à mesma, bem como os gastos de intermediação, diretamente relacionados com a primeira admissão à negociação em mercado regulamentado dos valores mobiliários representativos do seu capital social.

A entrada em vigor do diploma contendo estas medidas está agora pendente de ratificação pelo Presidente da República e respetiva publicação em diário da república.